La fiscalità delle criptoattività è stata oggetto di importanti modifiche a partire dalla Legge di Bilancio 2023 dove è stata introdotta una disciplina specifica per le plusvalenze derivanti da cripto-attività: e successivamente affinata nel Modello Redditi PF 2025. con l’introduzione di una specifica sezione (Sezione V) nel Quadro RT.

Plusvalenze Criptoattività: Quando sono tassabili?

Prima di entrare nel dettaglio del tema della franchigia, ricordiamo brevemente che cos’è una plusvalenza: si tratta della differenza positiva fra il valore di vendita (corrispettivo) e il valore d’acquisto di una criptoattività.

Le plusvalenze derivanti da criptovalute (o cripto-attività, come vengono definite dalla normativa) rientrano nella categoria dei redditi diversi e sono soggette a tassazione in Italia secondo quanto previsto dall’articolo 67 comma 1 lettera c-sexies del TUIR (Testo Unico delle Imposte sui Redditi)

Questa norma, introdotta nel 2022 con effetti a partire dall’anno fiscale 2023, ha stabilito che sono considerati redditi diversi “le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, comunque denominate, non inferiori complessivamente a 2.000 euro nel periodo d’imposta”.

Su queste plusvalenze si applica un’imposta sostitutiva del 26%, seguendo il regime generale di tassazione delle rendite finanziarie.

La soglia dei 2000 euro: Franchigia o Soglia di rilevanza?

Sin dall’introduzione della normativa specifica sulle cripto-attività, il legislatore ha previsto una soglia di 2.000 euro per le plusvalenze realizzate nell’anno fiscale.

l testo dell’articolo 67 comma 1 lettera c-sexies del TUIR fa infatti riferimento a plusvalenze “non inferiori complessivamente a 2.000 euro nel periodo d’imposta“, suggerendo che si trattasse di una soglia minima (clausola on-off) al di sotto della quale le plusvalenze non sarebbero state soggette a tassazione.

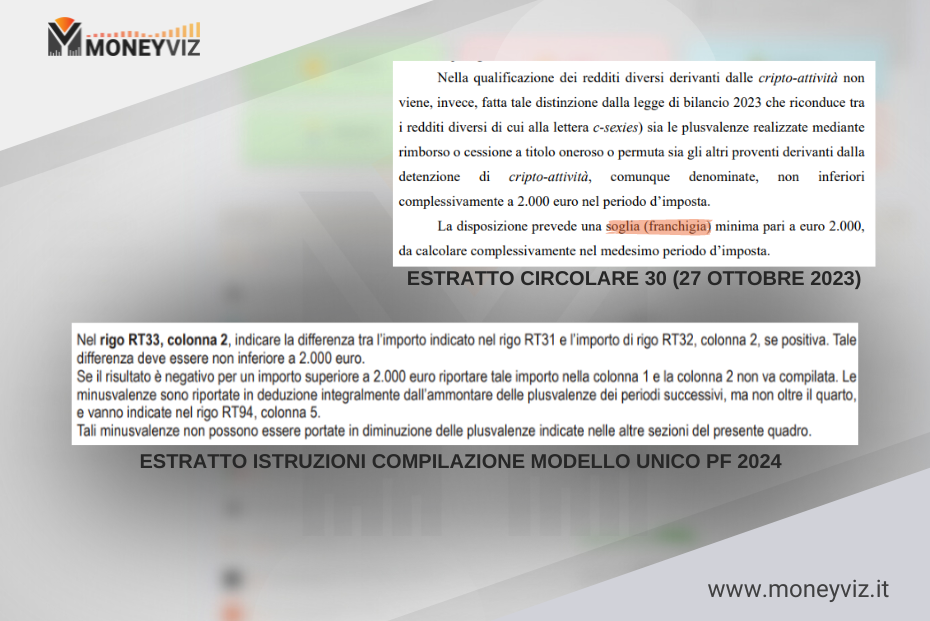

Quello che sembrava chiaro leggendo la Legge diventa confusione quando viene pubblicata la circolare 30/E del 27 ottobre 2023 dove l’Agenzia delle Entrate ha utilizzato una terminologia ambigua definendo tale importo come “soglia (franchigia)”

“la disposizione prevede una soglia (franchigia) minima pari a euro 2.000, da calcolare complessivamente nel medesimo periodo d’imposta”

Questa formulazione ha generato perplessità perchè i due concetti non sono affatto equivalenti ma hanno significati profondamente diversi:

Soglia: se superata, l’intero importo è soggetto a tassazione (clausola on/off)

Franchigia: solo l’importo eccedente è soggetto a tassazione (esenzione parziale)

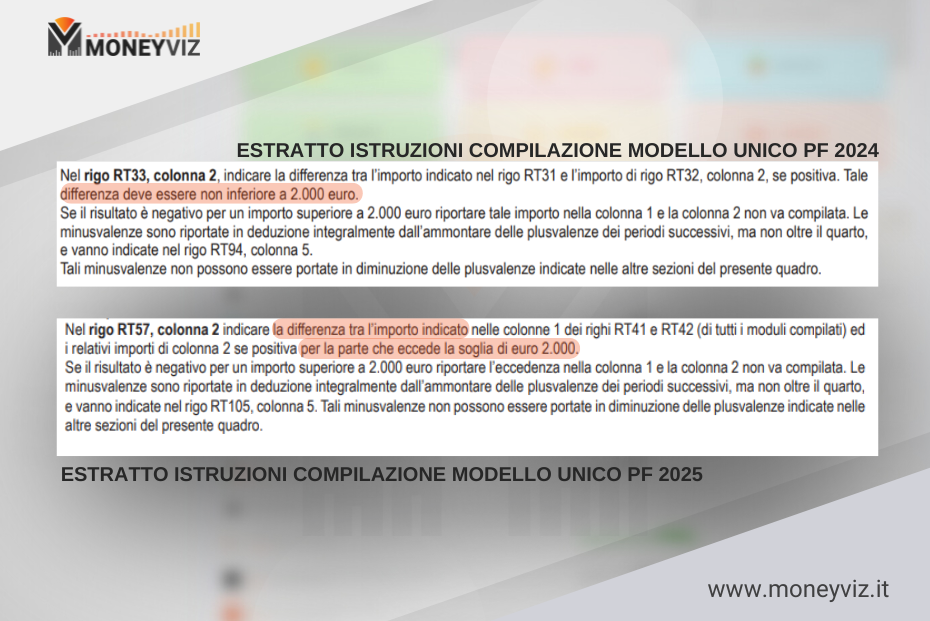

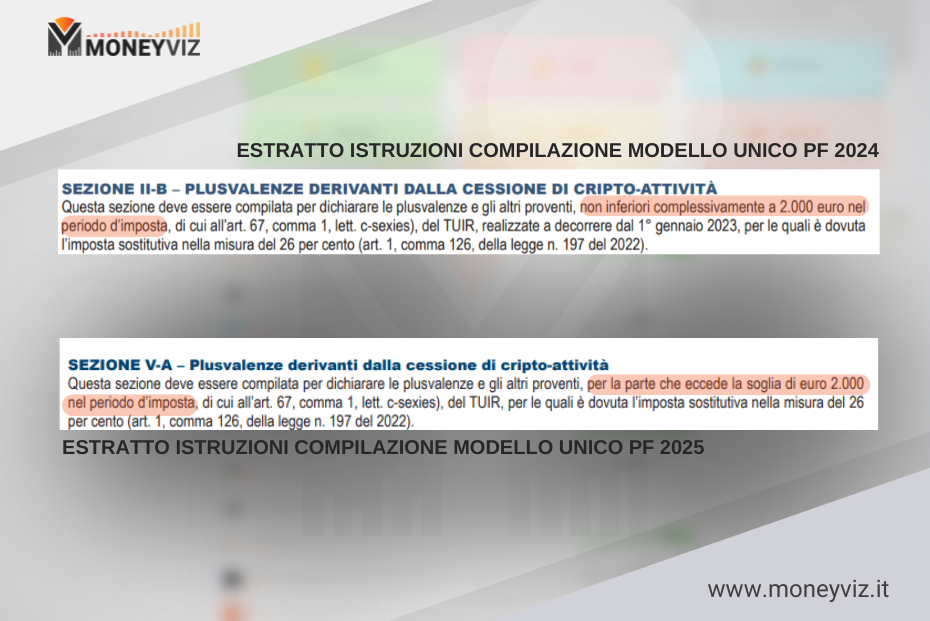

Si è dovuto attendere le istruzioni del Modello Redditi PF 2024 (Redditi 2023) che hanno disconosciuto l’interpretazione della circolare 30/2023 e confermato l’interpretazione di “soglia” intesa come clausola on-off sposata anche da Moneyviz e dai professionisti che ne fanno parte come spiegato anche nell’articolo relativo alle istruzioni sulla Dichiarazione 2024: “la soglia dei 2.000 euro di plusvalenze per le criptoattività NON è una franchigia ma è invece una ‘clausola ON-OFF'”.

Le istruzioni del modello 730/2025: svolta verso la franchigia

Con l’introduzione del Quadro T nel modello 730/2025 (relativo ai redditi 2024) per la prima volta, anche i contribuenti senza partita IVA possono dichiarare le plusvalenze da criptoattività direttamente nel modello 730, senza dover ricorrere al modello Redditi PF (ex Unico).

Analizzando le istruzioni ufficiali del modello 730/2025, emerge una inattesa novità: si parla nuovamente dei 2.000 euro come franchigia.

Le istruzioni, infatti, specificano che “nella sezione V, in particolare, vanno riportate le plusvalenze derivanti dalla cessione di cripto-attività per la parte che eccede la soglia di duemila euro nel periodo d’imposta di riferimento”

In attesa delle istruzioni del Modello Redditi PF 2025 ci si aspettava una rettifica dell’Agenzia delle Entrate per evitare che il trattamento fiscale delle plusvalenze fosse differente tra Modello 730 e Modello Redditi PF.

Le istruzioni ufficiali del Modello Redditi PF 2025: confermata la franchigia

La situazione si è ulteriormente “complicata” con la pubblicazione delle istruzioni definitive del Modello Redditi PF 2025 – Quadro RT (Sezione V-A) che riportiamo integralmente per chiarezza:

«Questa sezione deve essere compilata per dichiarare le plusvalenze derivanti dalla cessione di cripto-attività fiscalmente rilevanti, imponibili al 26%. Le plusvalenze sono sommate algebricamente alle relative minusvalenze; se le minusvalenze sono superiori alle plusvalenze, per un importo superiore a 2.000 euro, l’eccedenza è riportata in deduzione negli anni successivi. Il costo o valore d’acquisto è documentato con elementi certi e oggettivi.»

In sostanza, stando alle istruzioni ufficiali, a partire dai redditi del 2024 (da dichiarare nel 2025), la soglia di €2.000 funziona come una vera franchigia: solo l’eccedenza rispetto i 2.000 euro è soggetta a tassazione configurando quindi un regime di franchigia e non più di soglia.

Il paradosso introdotto dalle istruzioni del Modello Redditi PF 2025 è che i 2.000 euro vengono interpretati in maniera differente dalle istruzioni del Modello Redditi PF 2024 senza che sia intervenuta la modifica da parte di nessuna legge.

Le istruzioni ufficiali, ricordiamo, sono essenziali perchè i software di rendicontazione fiscale delle criptoattività (come Moneyviz) e i gestionali di contabilità “costruiranno” le proprie soluzioni basandosi sull’interpretazione di franchigia e non di soglia On-Off e il contribuente non avrà tecnicamente modo per agire differentemente

Esempio pratico per capire la differenza tra soglia e franchigia

Supponiamo che nel 2024 un investitore abbia realizzato plusvalenze da criptovalute per 2500 euro:

- Soglia di rilevanza (precedentemente applicata): l’intero importo (€2.500) andrebbe tassato con aliquota del 26%.

- Franchigia (nuova interpretazione 2025): con le nuove istruzioni, lo stesso contribuente dovrà ora tassare solo €500 (2.500 meno la franchigia di €2.000), pagando così imposte decisamente inferiori (€130 invece di €650).

Cosa comporta questa modifica per i contribuenti?

La trasformazione da “soglia di rilevanza” a “franchigia” – se confermata – avrebbe un impatto positivo soprattutto per i piccoli investitori. Significa infatti che, nella pratica, le imposte da versare sulle plusvalenze crypto diventano meno onerose per tutte le operazioni superiori a €2.000.

Tuttavia, rimane cruciale attendere conferme definitive prima di concretizzare questo “apparente vantaggio” perchè la legge di Bilancio 2025 (Legge 207/2024) ha introdotto modifiche significative al regime fiscale delle criptoattività. In particolare:

- Dal 1° gennaio 2025: eliminazione completa della soglia di 2.000 euro per le plusvalenze;

- Dal 1° gennaio 2026: aumento dell’aliquota di imposta sostitutiva dal 26% al 33%;

Queste modifiche rappresentano il compromesso tra chi voleva inasprire la tassazione delle criptovalute portandola a livelli record rispetto al resto d’Europa (42%), chi puntava a mantenere lo “status quo” rispetto agli altri strumenti di natura finanziaria e i sempre delicati equilibri di bilancio.

L’abolizione della soglia “tout court” è in netto contrasto anche rispetto al tema delle coperture finanziarie che sono stato oggetto di dibattito parlamentare e non solo.

Per questo motivo è consigliabile attendere maggiori certezza prima di muoversi onde evitare rettifiche e inutili complicazioni.

Cosa attendersi nelle prossime settimane?

Quello che i contribuenti auspicano è semplicemente maggiore chiarezza e questo ci auguriamo che venga compreso perchè l‘incertezza non fa altro che disincentivare una corretta dichiarazione fiscale con conseguente danno per le casse dello Stato.

La stessa chiarezza che sarebbe auspicabile con l’atteso “documento di prassi” sulla rilevanza fiscale delle stablecoin non compliant con la normativa MICA (come USDT) in preparazione dall’Agenzia delle Entrate così come preannunciato nella risposta scritta pubblicata Mercoledì 12 Marzo 2025 all’interrogazione presentata dall’Onorevole Giulio Centemero (e altri)

La stessa chiarezza che avrebbe potuto evitare gli errori tecnici sulla tassazione al 12.5% invece del 26% che potrebbe ancora incidere – in negativo – sulle casse dello Stato.

Aggiornamento: superamento dei dubbi iniziali

I dubbi e le perplessità evidenziati in questo articolo — sebbene pienamente fondati in linea di principio — si sono, nei fatti, risolti il 30 Aprile 2025. L’interpretazione pratica della normativa, consolidata dalle istruzioni ufficiali ai modelli dichiarativi e dai chiarimenti pubblicati dall’Agenzia delle Entrate, ha reso inevitabile considerare i 2.000 euro come una franchigia e non più come una soglia di rilevanza.

Per questo motivo, anche MoneyViz ha già adeguato i propri sistemi di calcolo delle plusvalenze da cripto-attività, recependo l’interpretazione a favore della franchigia e applicandola nella gestione fiscale dei redditi da dichiarare nel 2025.

Pur restando valide le critiche relative alla gestione normativa frammentaria e tardiva, oggi tecnicamente non è possibile agire diversamente: la prassi amministrativa si è di fatto stabilizzata, rendendo necessario per i contribuenti e i professionisti del settore adeguarsi a quanto previsto dalle istruzioni operative.

![Dichiarazione Crypto 2026: ecco le bozze del nuovo quadro RT [ANALISI COMPLETA] 6 tax loss harvesting 4](https://blog.moneyviz.it/wp-content/uploads/2026/02/tax-loss-harvesting-4-360x240.png)