- Due scadenze diverse: Pagamento (30/06) ≠ Invio dichiarazione (31/10)

- Ravvedimento operoso: Sanzioni ridotte dal 2,5% al 3,13% se regolarizzi in tempo

- Calcolatore gratuito: Calcola subito sanzioni e interessi

- Dichiarazione tardiva: Fino a 90 giorni (29/01/2026) si può sanare

- Acconti 2025: 40% entro 30/06, 60% entro 30/11

Scadenze Fiscali 2025 per Investitori: Guida Completa per Evitare Sanzioni

⚡ Risposta Rapida

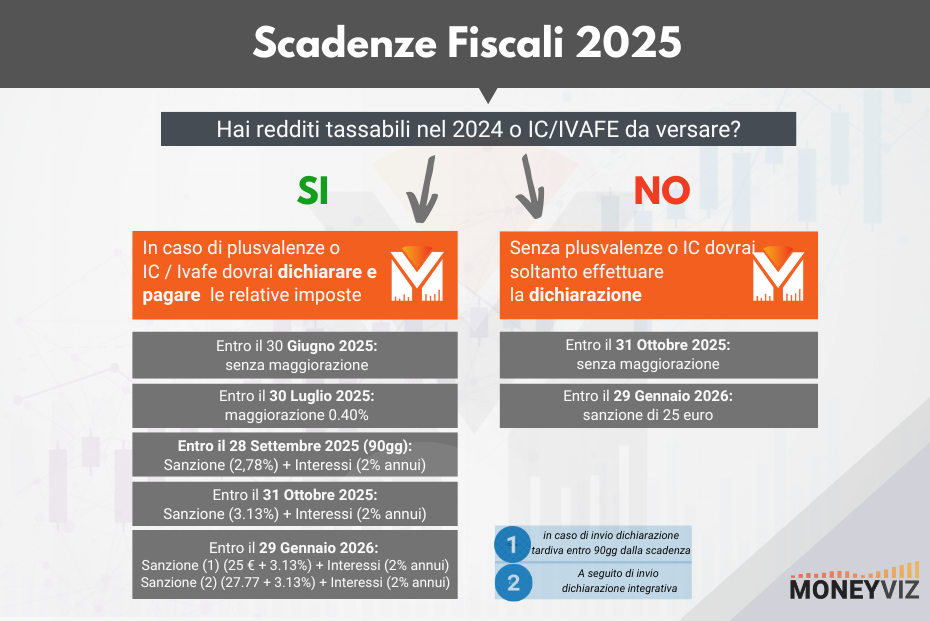

Le scadenze fiscali 2025 per investitori si dividono in due momenti distinti: pagamento imposte e invio dichiarazione NON coincidono.

Ecco le date di tutte le scadenze:

- ✅ 30 Giugno 2025: Scadenza pagamento imposte (21 Luglio per ISA)

- ✅ 30 Settembre 2025: Invio Modello 730

- ✅ 31 Ottobre 2025: Invio Modello Redditi PF

- ⚠️ 29 Gennaio 2026: Termine ultimo (oltre questa data = dichiarazione omessa)

- 📅 30 Novembre 2025: Secondo acconto imposte

Introduzione: Perché le Scadenze Fiscali Generano Confusione

Ogni anno migliaia di investitori temono di non rispettare le scadenze fiscali, preoccupati per le possibili sanzioni per la mancata dichiarazione nei tempi. In realtà, è importante sapere che le maggiorazioni e le sanzioni per i ritardi sono graduali e, nella maggior parte dei casi, hanno un impatto limitato sull’importo complessivo delle imposte. La vera complessità nasce da una distinzione fondamentale che molti ignorano:

🚨 Distinzione Fondamentale

Il termine per il PAGAMENTO delle imposte e il termine per l’INVIO della dichiarazione NON coincidono. Questa differenza è cruciale per evitare errori e ottimizzare la gestione fiscale.🧮 Calcola Subito Sanzioni e Interessi

Scopri in 30 secondi quanto ti costa un ritardo nei pagamenti fiscali

Usa il Calcolatore Gratuito →✓ Calcolo preciso tasso 2025 (2%) | ✓ Tutte le casistiche | ✓ Risultato immediatoLe Due Scadenze Distinte: Pagamento vs Dichiarazione

Il sistema dichiarativo italiano prevede due momenti distinti per l’anno fiscale 2025 (relativo ai redditi 2024):

Timeline Fiscale 2025 Completa

Nota: La Dichiarazione Precompilata 2025 è disponibile dal 30 Aprile 2025, modificabile dal 15 Maggio 2025.

Nota: La Dichiarazione Precompilata 2025 è disponibile dal 30 Aprile 2025, modificabile dal 15 Maggio 2025.

Cosa succede se non ho versato le imposte entro il 30 Giugno 2025?

💡 Risposta Rapida

NON incorri automaticamente in sanzioni per la dichiarazione, perché ha scadenza successiva (31/10). Hai due opzioni per regolarizzare:

- Maggiorazione 0.40%: Entro il 31 Luglio 2025 (ordinari) o Entro il 31 Agosto 2025 (ISA)

- Ravvedimento Operoso: Oltre il 31 Luglio (o 31 Agosto per ISA) con Imposta + sanzione ridotta + interessi legali (2% annuo per il 2025)

Come Funziona il Ravvedimento Operoso

Il ravvedimento operoso consente di sanare versamenti omessi o insufficienti pagando:

- Imposta originariamente dovuta

L’importo che avresti dovuto versare alla scadenza ordinaria - Sanzione ridotta

Variabile dal 2,5% al 3,13% a seconda del momento della regolarizzazione (invece del 25% pieno) - Interessi legali

Calcolati sui giorni di effettivo ritardo. Tasso 2025: 2% annuo (DM MEF 10/12/2024), da verificare per il 2026 perchè il tasso di interesse legale viene stabilito annualmente

Tabella Ravvedimento Operoso 2025

| Tipo Ravvedimento | Tempo dalla Scadenza | Sanzione Ridotta |

|---|---|---|

| Sprint | Entro 14 giorni | 0,12% al giorno |

| Breve | 15-30 giorni | 2,50% (1/10 del 25%) |

| Intermedio | 31-90 giorni | 2,78% (1/9 del 25%) |

| Lungo | Entro 31/10/2025 | 3,13% (1/8 del 25%) |

| Oltre termine | Dopo 31/10/2025 | 3,13% + 25€ fissi* |

* 25€ fissi si applicano solo per plusvalenze (quadri RT/RM/RL) se dichiarazione tardiva

Esempi Pratici di Calcolo

Costo Reale del Ritardo su 100€ di Imposta

Scenario A: 50 giorni di ritardo

Imposta dovuta: 100 € Sanzione (1/9 del 25%): 2,78 € Interessi (2% annuo):0,27 €Totale: 103,05 € Costo ritardo: 3,05%

Scenario B: 100 giorni di ritardo

Imposta dovuta: 100 € Sanzione (1/8 del 25%): 3,13 € Interessi (2% annuo): 0,55 €Totale: 103,68 € Costo ritardo: 3,68%

Scenario C: 150 giorni di ritardo

Imposta dovuta: 100 € Sanzione (1/8 del 25%): 3,13 € Interessi (2% annuo): 0,82 €Totale: 103,95 € Costo ritardo: 3,95%

In sostanza le aliquote di riduzione della sanzione variano significativamente in base al tempo trascorso dalla scadenza (entro 14gg, 30gg, 90gg, 1 anno, 2 anni, oltre 2 anni). Inoltre è importante considerare che interessi inferiori a 1,03€ non si versano..

Il Calcolatore Moneyviz calcola automaticamente sanzioni e interessi per qualsiasi importo e data. Basato sul tasso legale 2025 (2%) e sanzioni DLgs 87/2024.

Calcola Gratis →Le Scadenze Fiscali 2025 nel Dettaglio

Invio Dichiarazione dei Redditi

Scadenza Ordinaria

30 Settembre 2025: Modello 730

31 Ottobre 2025: Modello Redditi PF 2025 Invio telematico senza sanzioni per tardiva presentazione. Questa è la data limite per inviare telematicamente la dichiarazione dei redditi per il periodo d’imposta 2024 senza incorrere in sanzioni per tardiva presentazione.

Invio Tardivo (Sanabile)

Entro 90 giorni: fino al 29 Gennaio 2026

È possibile inviare la dichiarazione entro 90 giorni dalla scadenza ordinaria (quindi fino al 29 Gennaio 2026). L’invio è considerato valido, ma si applica una sanzione fissa ridotta per la tardività (se non sono dovute imposte) o sanzioni proporzionali ridotte (se sono dovute imposte, da versare tramite ravvedimento).

Dichiarazione Omessa (Critico)

Oltre i 90 giorni: Se la dichiarazione viene presentata oltre i 90 giorni dalla scadenza (cioè dopo il 29 Gennaio 2026), è considerata omessa. Le sanzioni diventano molto più pesanti, generalmente dal 120% al 240% delle imposte dovute (con un minimo fisso di 250€), o una sanzione fissa di 250€ se non sono dovute imposte.

Presentare la dichiarazione anche se omessa (entro il termine di presentazione della dichiarazione dell’anno successivo) può ridurre le sanzioni al 75% dell’imposta dovuta e costituisce titolo per la riscossione.

Devi regolarizzare la tua posizione? →Pagamento delle Imposte

Prima Scadenza: Saldo + Primo Acconto

- ✅ 30 Giugno 2025: Scadenza ordinaria

- ✅ 21 Luglio 2025: Scadenza soggetti ISA

- ⚠️ 30 Luglio 2025: Con maggiorazione 0,4% (ordinari)

- ⚠️ 20 Agosto 2025: Con maggiorazione 0,4% (ISA)

Seconda Scadenza: Secondo Acconto

- 📅 30 Novembre 2025: 60% dell’acconto (spostato al 1° dicembre perché festivo)

- 💡 Unica rata: Se importo < 257,52€, tutto entro il 30/11

- ⚠️ Due rate: Se importo ≥ 257,52€ (40% + 60%)

ℹ️ Informazione Utile

È possibile pagare le imposte tramite F24 anche prima di aver inviato la dichiarazione completa. Se conosci IVAFE/IC ma non hai a disposizione i dati per RT/RM, puoi versare le imposte note per evitare sanzioni e interessi su quelle somme.Codici Tributo F24 per Investimenti

| Descrizione Imposta | Codice Tributo | Quando si Usa |

|---|---|---|

| IVAFE – Saldo | 4043 | Patrimonio estero (azioni, ETF, fondi) |

| IVAFE – 1° acconto | 4047 | 40% dell’acconto dovuto |

| IVAFE – 2° acconto | 4048 | 60% dell’acconto (o unica rata se < 257,52€) |

| IVACA – Saldo | 1727 | Criptovalute (0,2% valore >2.000€) |

| IVACA – 1° acconto | 1728 | 40% dell’acconto crypto |

| IVACA – 2° acconto | 1729 | 60% dell’acconto crypto |

| Capital Gain (RT) | 1100 | Plusvalenze 26% o 33% (crypto 2026) |

| Redditi Capitale (RM) | 1242 | Interessi/dividendi esteri |

🚨 Obbligo Invio Telematico

Se utilizzi crediti d’imposta (anche derivanti da 730) per compensare i debiti, è obbligatorio l’invio telematico dell’F24, anche se il saldo finale è zero.Dichiarazioni Parziali e Integrative

È possibile procedere al pagamento delle imposte (tramite Modello F24) anche prima di aver inviato la dichiarazione dei redditi completa. Se, ad esempio, si conoscono gli importi dovuti per IVAFE/IVACA o per l’IRPEF/cedolare secca, ma mancano dati per finalizzare il Quadro RT (capital gain) o RM (dividendi/interessi esteri), si possono versare le imposte note per evitare o ridurre sanzioni e interessi su quelle somme.

Se utilizzi un servizio come Moneyviz, potrai trovare supporto per la compilazione sia dei quadri necessari per il Modello 730 (compreso il nuovo quadro T per il calcolo delle plusvalenze) sia per quelli del Modello Redditi Persone Fisiche (come i quadri RW, RT, RM, RL), facilitando il calcolo corretto delle imposte dovute.

Se comunque non disponi di tutti i dati entro il 31 Ottobre 2025 (ad esempio, hai i dati per il 730 ma non ancora quelli definitivi per quadro RW/RT/RM), puoi:

Come inviare una dichiarazione parziale o correggerla?

- Correttiva nei termini

Se invii prima del 31/10 e trovi errori, puoi inviare una nuova dichiarazione completa che sostituisce la precedente (entro il 31/10) - Dichiarazione integrativa

Se invii (anche tardiva fino al 29/01/2026) e poi scopri errori o devi aggiungere redditi/quadri, presenti un’integrativa - Integrativa con maggiori imposte

Se l’integrazione comporta maggiori imposte, devi versarle con ravvedimento operoso

⚠️ Attenzione 730 a Credito

Presentare un Modello Redditi (correttivo o integrativo) dopo aver inviato un 730 a credito senza sostituto d’imposta (con rimborso atteso dall’Agenzia) potrebbe bloccare o ritardare l’erogazione del credito. Valuta attentamente le tempistiche.Come Funziona il Calcolatore Moneyviz

⚙️ Parametri e Logica di Calcolo

Il Calcolatore Sanzioni e Interessi Moneyviz è aggiornato con i parametri fiscali 2025:- Tasso legale 2025: 2,00% annuo (DM MEF 10/12/2024)

- Scadenza di riferimento: 30 giugno 2025

- Sanzione base: 25% riducibile con ravvedimento (DLgs 87/2024)

- Termine dichiarazione: 31 ottobre 2025

- Calcolo interessi: Su base giornaliera (giorni effettivi di ritardo)

- Sanzione fissa tardiva: 25€ per plusvalenze (RT/RM/RL) dopo il 31/10/2025

⚠️ Disclaimer importante

I valori del calcolatore sono stimati a fini informativi e non sostituiscono una consulenza fiscale personalizzata. Moneyviz non si riterrà responsabile per eventuali errori e/o omissioni. Per situazioni complesse, consulta sempre un commercialista o richiedi una consulenza a Moneyviz.🧮 Calcola Subito Sanzioni e Interessi

Scopri in 30 secondi quanto ti costa un ritardo nei pagamenti fiscali

Usa il Calcolatore Gratuito →✓ Calcolo preciso tasso 2025 (2%) | ✓ Tutte le casistiche | ✓ Risultato immediato💼 Come Moneyviz Semplifica le Tue Scadenze Fiscali

🎯 Scegli il Piano Perfetto per Te

📊 SERVITO

Riduci il rischio di errori grazie alla verifica risultati elaborati e al supporto di un Esperto.

- ✅ Modello Precompilato

- ✅ Wallet/Exchanges Illimitati

- ✅ Riconoscimento Scam

- ✅ Verifica risultati elaborati

👑 VIP

Tutto il SERVITO + consulenza dedicata per gestire fallimenti e truffe crypto

- ✅ Tutto il SERVITO

- ✅ Consulenza dedicata

- ✅ Assistenza prioritaria

- ✅ Riconciliazione Transazioni

Garanzia 100% Soddisfatti — Rimborso completo se non sei soddisfatto

❓ Domande Frequenti sulle Scadenze Fiscali 2025

👇 Hai un dubbio? Clicca sulla domanda per vedere la risposta completa.

Cosa succede se non pago entro il 30 giugno ma invio la dichiarazione entro il 31 ottobre?

- Maggiorazione 0,4% se paghi entro 30/07 (o 20/08 per ISA)

- Ravvedimento operoso se paghi dopo, con sanzioni dal 2,5% al 3,13% + interessi

Conviene pagare con la maggiorazione 0,4% o aspettare e fare ravvedimento?

- Maggiorazione 0,4%: Si applica all’intero importo, fisso

- Ravvedimento breve (15-30gg): 2,5% + interessi ≈ 2,6% totale → Più conveniente!

- Ravvedimento intermedio (31-90gg): 2,78% + interessi ≈ 3% totale → Ancora competitivo

Posso pagare le imposte anche se non ho ancora tutti i dati per la dichiarazione?

Strategia consigliata:

- Se conosci IVAFE/IVACA (quadro RW), versa subito quelle imposte

- Se mancano dati per capital gain (RT) o dividendi (RM), attendi per quelli

- Eviti sanzioni e interessi sulle imposte già note

Fino a quando posso inviare la dichiarazione senza che sia considerata omessa?

- Entro 29/01/2026: Dichiarazione tardiva ma valida, sanzione 25€ per plusvalenze (o sanzioni ridotte se imposte dovute)

- Oltre 29/01/2026: Dichiarazione omessa, sanzioni dal 120% al 240% dell’imposta (min. 250€)

Come funzionano gli acconti 2025? Devo pagarli anche se sono in perdita?

Soglia minima: Se imposta 2024 < 51,65€ → Nessun acconto dovuto

Pagamento:

- Importo < 257,52€: Unica rata entro 30 novembre 2025

- Importo ≥ 257,52€: 40% entro 30 giugno + 60% entro 30 novembre

Posso presentare una dichiarazione integrativa se mi accorgo di errori dopo l’invio?

- Correttiva nei termini: Se ti accorgi prima del 31/10/2025, invii una nuova dichiarazione completa che sostituisce la precedente (nessuna sanzione)

- Integrativa: Se ti accorgi dopo il 31/10 (ma entro termini accertamento), presenti integrativa e versi maggiori imposte con ravvedimento

📚 Metodologia & Fonti

Questo articolo si basa esclusivamente su:- Normativa italiana: DLgs 87/2024 (sanzioni ridotte al 25%), DM MEF 10/12/2024 (tasso legale 2%)

- Agenzia delle Entrate: Istruzioni Modello Redditi PF 2025, calendario scadenze fiscali 2025

- Codice Civile: Artt. 1284 (interessi legali), normativa ravvedimento operoso

Parametri calcolatore

- Tasso legale: 2,00% annuo (verificato DM MEF 10/12/2024)

- Sanzioni: Base 25% riducibile (DLgs 87/2024 in vigore dal 01/09/2024)

- Calcolo interessi: Giorni effettivi/365 × 2%

- Sanzioni fisse: 25€ per tardivo invio plusvalenze dopo 31/10

Limiti e disclaimer

Le informazioni fornite hanno carattere generale e finalità divulgativa. Ogni situazione è unica e richiede valutazione personalizzata. I calcoli del calcolatore sono stimati; per situazioni complesse consulta un commercialista.Supervisione e garanzia qualità

Contenuto revisionato da commercialisti abilitati specializzati in fiscalità degli investimenti finanziari.🚀 Non Perdere l’Opportunità di Risparmiare

Gestire le scadenze fiscali richiede attenzione, ma conoscere le regole su pagamenti, invio, maggiorazioni e ravvedimento permette di affrontare gli adempimenti con maggiore serenità. Ricorda la distinzione tra scadenza di pagamento (30/06) e scadenza di invio (31/10), e la possibilità di invio tardivo entro il 29 Gennaio 2026.

⏰ Scadenza: 31 Ottobre 2025

![Il nuovo Quadro RT del Modello Unico PF 2025 [Guida Completa] 4 Moneyviz Blog 1](https://blog.moneyviz.it/wp-content/uploads/2025/03/Moneyviz-Blog-1-360x240.png)

![Modello 730/2025: Novità sulla Dichiarazione degli investimenti e delle criptovalute [Guida Completa] 12 Moneyviz Blog](https://blog.moneyviz.it/wp-content/uploads/2025/03/Moneyviz-Blog-360x240.png)