In questo articolo vedremo quali sono le scadenze da “cerchiare in rosso sul calendario“ per il 2023 per quanto riguarda gli obblighi fiscali connessi al possesso di criptovalute.

Questo articolo si riferisce alle scadenze della dichiarazione fiscale dell’anno 2022 (Dichiarazione dei Redditi 2023)

Ricordiamo che per la dichiarazione (e gli eventuali redditi) dell’anno fiscale 2022 sono da seguire le prassi precedenti all’entrata in vigore della Legge di Bilancio 2023 (in particolare riguardo all’assimilazione delle criptovalute alle valute estere e di conseguenza la NON rilevanza fiscale delle eventuali plusvalenze quando NON si è superata la giacenza fiscale di 51.645 euro per più di 7 giorni lavorativi consecutivi).

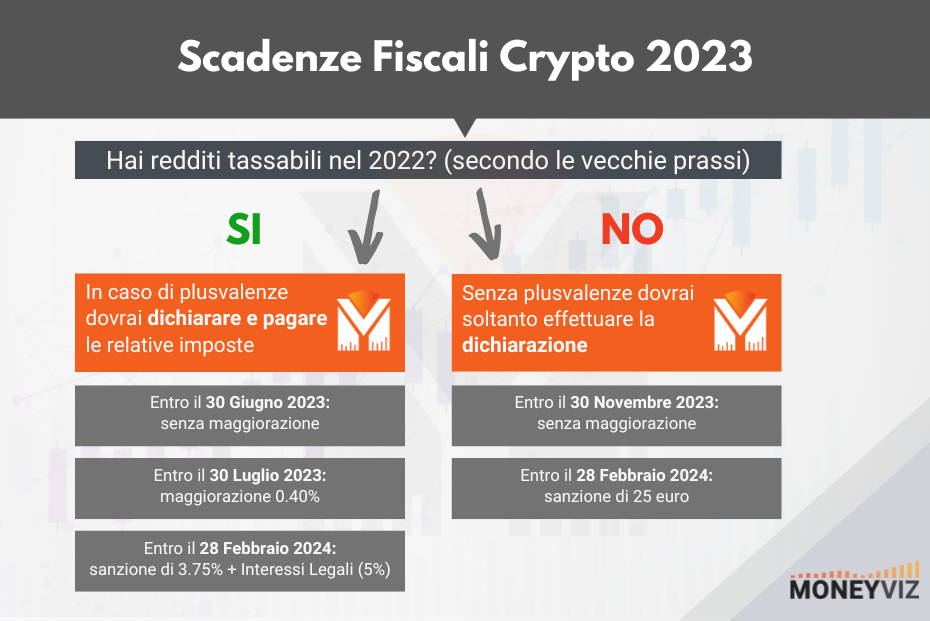

Sono previste diverse scadenze con maggiorazioni, interessi e rateizzazioni anche in base alla casistica nella quale si ricade.

Per la maggior parte dei contribuenti le scadenze da cerchiare sul calendario sono esclusivamente quelle riassunte in questa pagina

Quando vanno dichiarate le criptovalute? [2023]

Le scadenze fiscali per gli obblighi dichiarativi dipendono principalmente dalla presenza di eventuali imposte dovute.

Infatti se dobbiamo pagare delle imposte il calendario è più “serrato” essendo la prima scadenza fissata al 30 Giugno 2023.

Se, invece, NON abbiamo imposte da pagare invece la scadenza da rispettare è relativa unicamente all’invio – comunque obbligatorio – della dichiarazione fissato per il 30 Novembre 2023 per rispettare l’obbligo di monitoraggio (oppure in caso di minusvalenze fiscalmente rilevanti da dichiarare nel quadro RT)

Quando dichiarare le criptovalute in caso di imposte dovute?

Se nel corso del 2022 hai generato plusvalenze fiscalmente rilevanti allora sei obbligato al pagamento delle imposte.

La prima regola (valida fino all’anno fiscale 2022) è la verifica del superamento della giacenza fiscale di 51.645 euro per più di 7 giorni lavorativi consecutivi.

Il superamento di questa soglia rende fiscalmente rilevanti tutte le plusvalenze cripto-cripto (secondo l’interpretazione più conservativa dell’insieme di norme precedenti alla Legge di Bilancio 2023) con il seguente calendario:

30 Giugno 2023: Scadenza Pagamento Imposte

30 Luglio 2023: Scadenza Pagamento con Maggiorazione dello 0.40%

30 Novembre 2023: Scadenza Invio Dichiarativo

28 Febbraio 2024: Scadenza Invio Dichiarazione Tardiva (con sanzione pari a 25 €) e Scadenza Pagamento imposte tramite ravvedimento con sanzione fino al 3.75% oltre il 5% dovuto come interessi legali (calcolati su base giornaliera)

Quando dichiarare le criptovalute se non sono dovute imposte?

Se NON hai superato la giacenza fiscale di 51.645 euro per più di 7 giorni lavorativi consecutivi o NON hai transazioni fiscalmente rilevanti (come le plusvalenze cripto-cripto) l’unico obbligo è quello del monitoraggio fiscale con il seguente calendario:

30 Novembre 2023: Scadenza Invio Dichiarativo

28 Febbraio 2024: Scadenza Invio Dichiarazione Tardiva (con sanzione pari a 25€)

Quali sono tutte le scadenze fiscali per chi ha detenute criptovalute nel 2023?

1) 30 Giugno 2023: Scadenza Pagamento Imposte

Per i contribuenti non titolari di Partita Iva il pagamento delle imposte tramite F24 va effettuato, senza sanzioni, entro il 30 Giugno 2023

2) 30 Luglio 2023: Pagamento con Maggiorazione

Per i contribuenti non titolari di Partita Iva in caso di pagamento delle imposte tramite F24 entro il 30 Luglio 2023 la maggiorazione rispetto alle somme dovute è pari allo 0.40%

3) 30 Settembre 2023: Scadenza Versamento Sanatoria Cripto (Rivalutazione Criptovalute)

Inizialmente prevista per il 30 Giugno è stata posticipata al 30 Settembre 2023 la data per il versamento dell’imposta sostituiva per la “Rideterminazione del valore fiscale delle criptoattività” così come introdotta dall’Art. 1, comma 133 della “Legge di Bilancio 2023″, da parte dei soggetti che detevano criptoattività alla data del 01/01/2023 e che potranno versare una imposta sostituitiva pari al 14% (pagabile in un unica soluzione o in massimo 3 rate annuali come stabilito dal comma 135)

4) 30 Novembre 2023: Scadenza Pagamento Istanza di Emersione Criptoattività

La “Legge di Bilancio 2023” prevedeva anche la possibilità di presentare “istanza di emersione” secondo quanto stabilito dal comma 141 (“Modello per l’istanza di regolarizzazione delle criptoattività e dei relativi redditi”)

L’istanza di emersione è scaduta come possibilità il 30 Novembre 2023 e non è più utilizzabile dai contribuenti. Era riservata a tutti le persone fisiche o i soggetti giuridici che hanno detenuto criptoattività precedentemente al 31/12/2021 e che hanno violato l’obbligo di monitoraggio fiscale E/O hanno omesso di indicare i relativi redditi nella propria dichiarazione

5) 30 Novembre 2023: Scadenza Dichiarazione Modello Redditi

La “dichiarazione” 2023 (ovvero la mera “comunicazione”) va trasmessa entro il 30 Novembre 2023.

Questo significa che se hai soltanto detenuto criptovalute ma NON devi pagare imposte hai tempo fino al 30 Novembre per adempiere all’unico obbligo a tuo carico: quello del monitoraggio fiscale.

È importante ricordare che il possesso di criptovalute deve essere dichiarato anche se non si sono realizzati profitti o se le criptovalute sono state detenute solo per un breve periodo dell’anno.

Fino al 30 Novembre è inoltre possibile correggere errori ed omissioni rispetto a dichiarazioni già presentate presentando Dichiarazione Correttiva nei termini.

6) 28 Febbraio 2024: Scadenza Dichiarazione Tardiva

Se non si è rispettato la scadenza del 30 Novembre per la Dichiarazione dei Redditi 2022 era possibile inviare Ravvedimento Operoso per Dichiarazione Tardiva entro il 28 Febbraio 2024 pagando:

– una leggera sanzione di 25 €

– una sanzione (3.75%) + gli interessi legali (5%) se ci imposte a debito

Se non si presenta la dichiarazione nemmeno entro questa scadenza si parla di dichiarazione omessa.